Le choix de la bonne prop firm n’est pas le même pour tous les traders.

Il dépend de :

- ta façon de trader

- des marchés que tu utilises

- de ton niveau

- du budget que tu es prêt à engager

Avant de comparer les prix ou les règles, il faut d’abord clarifier ces points.

Étape 1 : identifier ton type de trading

Les deux premiers critères à considérer sont le marché que tu trades et ton style de trading.

Toutes les prop firms ne proposent pas les mêmes instruments, certaines options peuvent donc être écartées immédiatement.

Les prop firms CFD

Les prop firms CFD comme FTMO ou FundedNext permettent de trader sur MetaTrader ou encore TradingView.

On y retrouve le forex, les indices, l’or, les cryptos, les matières premières, etc.

Les positions peuvent rester ouvertes plusieurs jours sans obligation de clôture quotidienne, ce qui laisse plus de liberté dans la gestion.

Leurs inconvénients sont le prix et le nombre d’étapes lors du challenge (généralement 2).

Un challenge à 100 000 $ coûte en moyenne 500 € chez une prop firm CFD.

Pour un trader qui enchaîne les tentatives sans encore être rentable, le budget peut rapidement devenir un problème.

Les prop firms Futures

Les prop firms Futures comme Apex ,Bulenox ou TopStep opèrent sur les marchés à terme régulés (CME, CBOT).

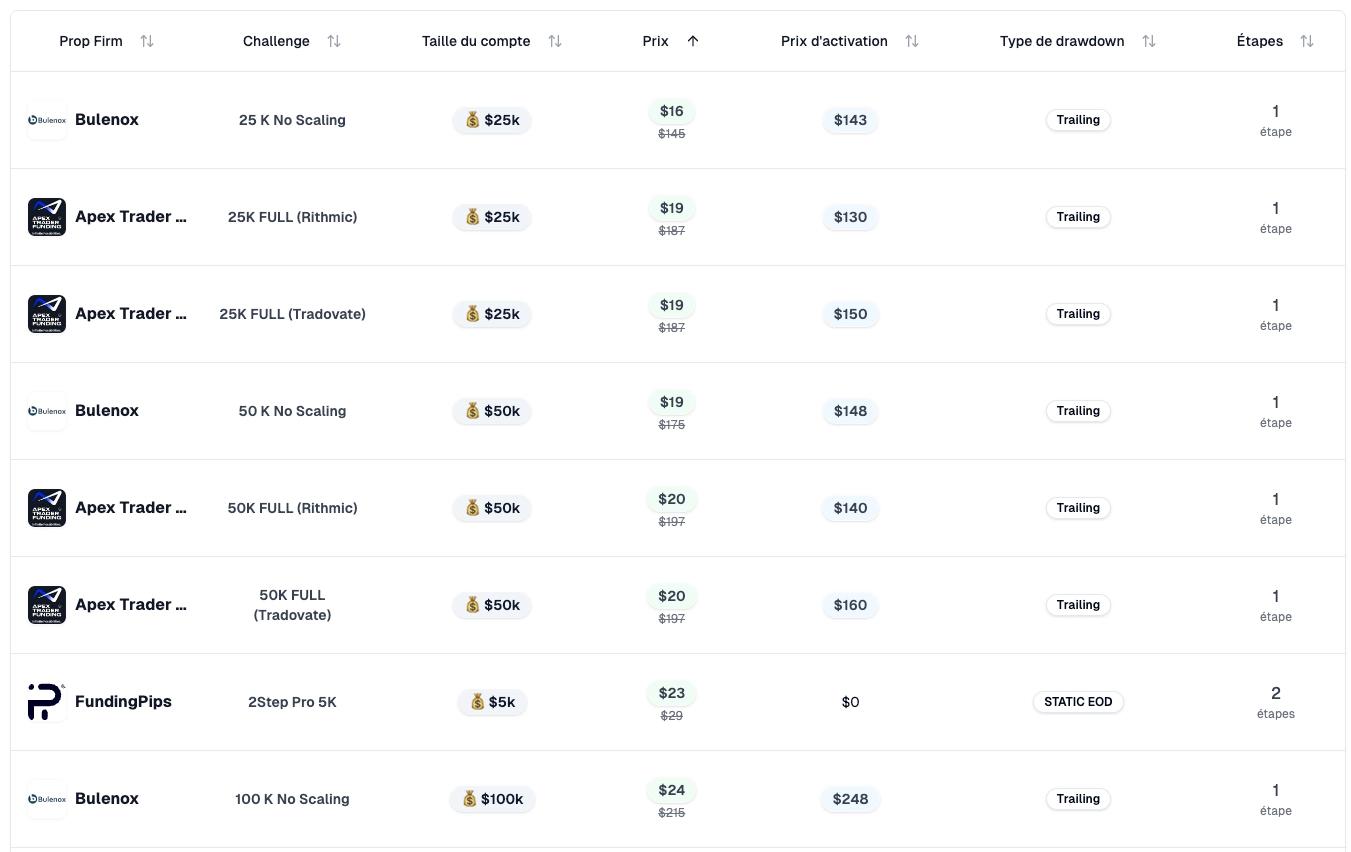

Pour une taille de compte équivalente, le prix d’un challenge se situe généralement entre 80 € et 150 €.

Cet écart de prix change radicalement le coût du risque d’échec, surtout si tu envisages plusieurs tentatives.

En revanche, la plupart des prop firms Futures imposent de clôturer les positions avant la fin de la session quotidienne.

Le swing trading y est impossible, et certains marchés comme les cryptos offrent une liquidité limitée.

Pour en savoir plus sur la différence entre prop firm CFD et Futures, lis cet article.

Comment choisir ?

- Si tu gardes régulièrement tes positions plusieurs jours : les prop firms CFD sont plus adaptées

- Si tu trades principalement les cryptos avec des positions longues : CFD également

- Dans tous les autres cas (day trading, scalping, gold, indices, sessions intraday) : les prop firms Futures sont souvent plus intéressantes en termes de coût

Étape 2 : adapter le choix à ton niveau

Une fois le type de prop firm identifié, ton niveau doit guider le reste de la décision.

Le but n’est pas seulement de valider un challenge, mais d’arriver jusqu’au retrait (payout).

Profil débutant : minimiser le coût à l'échec

Un trader débutant se caractérise par :

- Des résultats incertains et irréguliers

- Des challenges validés par intermittence

- Des difficultés à maintenir une constance

- Une progression réelle mais encore fragile

L'enjeu principal à ce stade est d'apprendre à maîtriser les règles des prop firms sans se ruiner.

Le critère numéro un est donc le coût à l'échec.

Par coût à l’échec, il faut comprendre combien te coûte chaque tentative, en incluant le prix du challenge et les éventuels frais d’activation.

Plus il est bas, plus tu peux tenter et expérimenter sans pression excessive.

Pour comparer les challenges de chaque prop firm, tu peux utiliser mon comparateur de challenges.

Le type de drawdown

Un drawdown End of Day est généralement beaucoup plus simple à gérer qu’un trailing drawdown.

Pour un trader encore en phase d’apprentissage, le trailing drawdown ajoute une pression supplémentaire et complexifie la gestion du risque.

Lis cet article pour mieux comprendre les différents types de drawdown chez les prop firms.

La plateforme

Passer sur un logiciel plus complexe comme NinjaTrader ou Sierra Chart peut ralentir ton adaptation, surtout si tu débutes.

Apprendre les règles d’une prop firm est déjà un défi, il est inutile d’ajouter en parallèle l’apprentissage d’un nouvel environnement technique.

Certaines prop firms Futures proposent :

- Leur propre plateforme simplifiée

- Un accès direct via TradingView

Si tu analyses déjà les marchés sur TradingView, pouvoir exécuter tes trades sur la même interface te permet :

- De garder tes repères

- De réduire les erreurs techniques

- De rester concentré sur l’essentiel : la gestion du risque

Profil intermédiaire : viser le premier retrait

Le trader intermédiaire sait trader, il valide des challenges, mais bloque souvent avant d’encaisser un premier retrait.

Ce ne sont plus les compétences techniques qui posent problème, mais la gestion psychologique et certaines règles internes trop contraignantes.

Pour ce profil, le critère décisif n'est plus le prix mais la flexibilité des conditions de payout.

Plus ces conditions sont simples, plus le premier retrait devient accessible.

Les éléments à regarder de près :

- Le nombre de jours de trading minimum

- L’objectif de profit

- Les limites de pertes

- La répartition des profits (profit split)

Profil confirmé : développer un système scalable

Le trader confirmé parvient régulièrement à obtenir des payouts.

Il ne cherche plus seulement à valider un challenge ou à décrocher un premier retrait.

Son objectif est d’augmenter ses revenus de manière structurée.

À ce niveau, la bonne prop firm est celle qui accompagne la croissance, sans ajouter de complexité inutile.

La question n’est plus : "Est-ce que je vais réussir ?" mais "Comment je peux augmenter le capital exploitable sans multiplier les contraintes ?"

Le premier critère devient donc la capacité à scaler.

Certaines prop firms permettent d’augmenter la taille du compte après plusieurs retraits.

D’autres autorisent la gestion de plusieurs comptes en parallèle, avec des systèmes de copy trading intégrés.

Pour un trader confirmé, ces options font une vraie différence.

Profil scalper : miser sur le prix et le volume

Le scalping est un style à part.

Les positions durent quelques secondes, parfois quelques minutes.

L'objectif est de capturer quelques ticks avant de ressortir, sans rester exposé longtemps.

Pour ce profil, deux paramètres comptent : le prix des comptes et la compatibilité avec le trailing drawdown.

Le trailing drawdown suit l'évolution du solde et déplace le niveau de liquidation au fur et à mesure que le compte progresse.

Pour la plupart des traders, c'est une contrainte car il réduit la marge de manœuvre sur des positions longues.

Pour le scalper, ce n'est pas contraignant, car les positions sont fermées rapidement, ce qui limite son impact.

C'est d'ailleurs le seul profil pour lequel je recommande activement des comptes avec trailing drawdown.

Avec des comptes à bas prix, une stratégie consiste à en ouvrir plusieurs et à les trader en parallèle.

Si chaque compte génère un retrait, le résultat global augmente.

Étape 3 : vérifier la réputation de la prop firm

Si tu n'es pas encore familier avec les prop firms, une vérification de la réputation s'impose avant de dépenser quoi que ce soit.

Pour t'aider à faire le tri, tu peux utiliser mon comparateur de prop firms.

Mes recommandations de prop firms

| Profil | Type | Recommandation | Critère décisif |

|---|---|---|---|

| Débutant | Futures | Bulenox | Coût à l'échec minimal, drawdown EOD, compatibilité TradingView |

| Intermédiaire | Futures | TopStep | Conditions de payout les plus flexibles du marché |

| Confirmé | Futures, CFD | Conditions de trading favorables à la scalabilité | |

| Scalper | Futures | Apex | Prix agressifs, trailing drawdown adapté au scalping |

| Swing trader | CFD | Positions overnight autorisées | |

| Trader crypto exclusif | CFD | Liquidité et flexibilité horaire |

Avertissement : il ne s’agit pas de conseils en investissement.